四半期決算の存在意義と東芝の信用について

- 東芝の経営者は四半期決算を舐めた。

- 第3四半期レビューで結論の不表明とされていながら、他の監査法人に監査をさせて、年度決算で適正意見を得られればそれでいいと。そんな姿勢で監査人の交代をほのめかした。

- 四半期決算は簡易決算であるからそれほど重要ではない、という論調が日経新聞にも見られた。おかしなというか阿呆な話である。

- PwCあらたに代わって準大手の監査法人が監査人を引き受けるのではとも取り沙汰されていたが、受ける監査法人があるのだとしたら見てみたいと思っていた。あえて火中の栗を拾う監査法人である。しかし結局、そんな法人はなかった様子。

- 東芝とあらたとの間にどんなやり取りがあったのか、想像することしかできないが、もっと歩み寄れなかったのかと残念に思う。東芝の経営陣、監査法人のパートナー陣との間に感情的な対立が生じてしまったのだろうか。

- オピニオン ショッピングをするには、東芝は巨大過ぎるのだ。この点、監査法人と対立するのは東芝にとって得策ではなかった。

- それはともかく、四半期決算など取るに足らぬものであって、四半期レビューの結論などなくても構わないのだ、という主張は新しいなと思った。これがまかり通れば四半期決算の存在意義が失われる。

投資実験レポート その9 - 投資のタイミングについて

- 投資はタイミングがすべてである。

- 短期売買の話ではなく、長期投資においても同じことがいえる。タイミングがすべてだ。

- 優れた会社であっても、その価値に比して高すぎる価格で買えば失敗する(高い運用利回りは得られない)。

- ある会社に惚れ込んだ人がいた。これは良い会社だ、この会社の株主になりたい、と強く思った。その会社の価値を試算してみた。そしてその時の株価と比較してみた。高過ぎはしないものの、明らかに安いというほどではない。しかし僕の好みの会社だ、実際、この会社の製品も使い続けている。良い製品だし、絶対、良い会社のはずだ。僕の投資方針はあくまでも長期である。優れた会社への投資は、長期的に報われて然るべきだ。「安くはない」程度で、この機会を逃してなるものか。

- 要するにこれは12年前の私のことなのだが、損失にはなっていないものの、満足のいく運用利回りは得られていない。むしろ低過ぎる。報われていない。惚れ込んだらそれは失敗の兆候である(自戒)。

- 一方、試算した価値に比べてどう考えても安い、安過ぎる、そう思える会社もたまにではあるが現れる。

- 市場は効率的である、そんなことはそうそうあるものではない、そう思っていた時期が私にもあったが、案外、こういうことは珍しくないようだ。頻繁にあるとはいえないが、良い会社が見つかったらターゲット プライスを書き留めておいて、会社の動向と株価の推移を観察し続けることは、けっこう報われることの多い投資行動と思われる。

- 「待つ」ことは、極めて重要な投資行動のひとつである(一番重要な投資行動とはこれかもしれない)。

- 世界的な信用収縮期は絶望感に覆われていたが、今にして思えば投資を行うに最良の時だった。

- 本当に「株式の死」というタイトルの記事が現れもした。大恐慌のときにも同様のタイトルで書かれた記事があったそうだ。歴史はくり返すのだ(次にまた「株式の死」という記事が現れたら買い時の可能性が高い)。「資本主義は死んだ」とも声高に叫ばれていた。では今、私たちはどんな社会に生きているのだろう。

- ところで、絶望に覆われた状況の中で果敢に動くのは、口でいうほど簡単ではなかった。準備がいるのだ。資金もそうだが、それ以上に投資候補先の理解が重要事である。

- 準備が整っていなければ、動くべき時に動けないのだ。恐怖に縛られてしまう。恐怖は無知から生まれる。

- 最良のタイミングを掴める者とは、必要な準備を終えていた者だけなのだと知ることができた。これが絶望期の中で得られた最大の果実である。

- 最近、どう考えても安い、と思われた会社(の株式)を4社ほど買い求めたのだが、さいわいにして含み益の状態となっている。もちろん、今後どうなるかはわからないのだが、保有継続の方針ではある。良い会社であり続けてくれることが最大の望みだ。

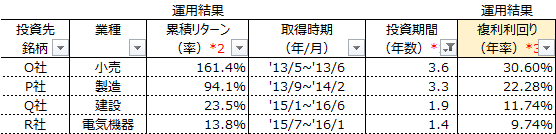

(投資期間7年未満の投資先すべて)

- ところで、売り時についても興味深いテーマではあるのだが、私自身研究途上であるので、今回は買い時についてのみ記した。

投資実験レポート その8 - 高いリターンをもたらしてくれた会社の共通項

- 高い運用利回りを与えてくれた投資先はどんな会社なのか。

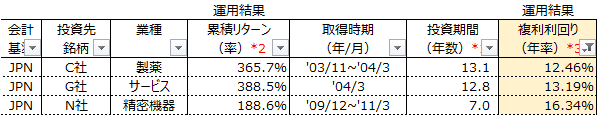

- 7年以上投資している13社のうち、複利利回り12%以上は3社が該当する(下記のとおり)。

※7年未満投資先4社の内、12%以上の複利利回りを上げている会社は2社(小数点以下四捨五入すれば3社)あるが、こちらは安い時期にうまく買えた可能性が高いので除外する。

- それぞれまったく異なる事業を手掛けているが、共通項を挙げるとするならば、次のとおりである。

- 他社には容易に真似することのできない品質を持つ。

- 専門とする分野で、高い付加価値を与えている

- 結果として(特定の分野で)高いシェアを保持している。

- それと、これを書いていてふと思ったのだが、上記いずれの会社も、経営者がぐいぐい前に出てくるタイプではない。

投資を通じて感じたことは、

- 高い価値は人から生み出されている。

- モノ(不動産のような)ではない。

- 高い価値は高度な専門知識すなわち高度な人材から生み出されている。

ということである。

- あと、共通項というわけではないが、世界トップを狙えるもののみ取り扱う、世界一になれそうもないプロジェクトは捨てる、という風に、経営者が明確に世界一の立ち位置を志向している、方針を明確にしている会社が一社入っていて、印象的であった。

- ところで、上記のうち2社は、私自身が日常生活の中で助けられた(非常に助けられた)モノやサービスを提供してくれた会社だった。

- 製品・サービスが良いものだということは体で理解していたし、良い会社だとは思っていたが、投資を始めた時点では、この水準のリターンを長期的にもたらしてくれるとは、正直、期待していなかった。

- 高度な専門知識を持った人々が、会社にとっての最大の資産なのだろうと感じられた。高い競争力を長期にわたって保持し続けられる会社を探す際には、これが重要なヒントになるはずだと思う。

- あと意外だったのは、メディアへの露出が多く、カリスマ的な(あるいはカリスマ的に見えるよう演出された)経営者が率いる会社への投資は、成果としてみれば普通であったかむしろ悪かった。経営トップが業界団体のトップに立っている(立っていた)ような会社も悪い。そういう経営者は、注意すべき対象が分散し、経営者としての意識が散漫になってしまっているのかもしれない。

- カリスマチックな経営者が率いる会社への投資は慎重であるべきと今は考えている。

投資実験レポート その7 - 適用する会計基準と運用利回り

- 日本の証券市場は複数の会計基準を認めている。

- どの会計基準を用いるかで、会社の価値に影響を与えるはずがない、と考えるのは正しいのだろうか。

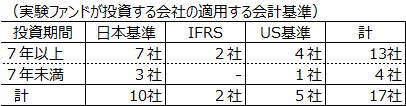

- 実験ファンドが投資する会社について、適用している会計基準という切り口で少々、考えてみた(※2016年度末時点の状況は下表のとおりである)。

- 高い運用利回りをもたらしてくれた会社(複利利回り8%以上の会社)はすべて、日本基準を適用している会社であった。

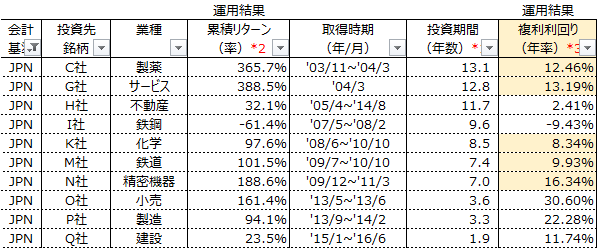

(会計基準に日本基準を適用している実験ファンドの投資先)

(IFRSを適用している投資先)

- IFRSを適用する会社のうち一社は、当初は日本基準だったのだが投資後7年目にIFRSの適用を始めた。買収を重ねて「のれん」の残高が膨らんだ後に行われたIFRS適用であった。その意図はのれんの定期償却負担の回避であろうと推測できた。明らかにネガティブなサインである。

- 経営者の誠実性が感じられない行為であった。こういうときは、たとえ将来性が見込めるビジネスを持っていたとしても、ある程度、投資のウェイトを縮小すべきである。サインを感じ取ったそのとき、即座にそうすべきであったのだ(これができていないことが反省点である)。

- 昨今、新たにIFRSの適用を表明する会社は十中八九、多額ののれんを抱えているように思われる。

- IFRSは会計基準として未熟である。それどころか、基準の改正にコメントを求めておきながら、多数意見をあっさり無視した改正案を通したり(IFRS9)、コメントを求めることなく時価評価の一部凍結をバックデートで認めたり(2008年10月)と、IFRSファウンデーションは奔放である。彼らの親の顔が見たい。

- そういう経緯があるものだから、IFRS!ははぁ国際財務報告基準ですか!すばらしい!とか思うわけもなく、逆に、眉に唾つけてじっくり見極めねばという気持ちになってしまう。狸かもしれない(実際、狸が多い)。

- これからIFRSを適用します、というような会社が視野に入ったときは、まずのれんをチェックするようにしている。そしてたいてい巨額ののれん残高が見つかる。

- IFRS適用企業に対する懸念あるいは不信感を、多くの市場参加者が持っているものと考えて間違いないだろう。

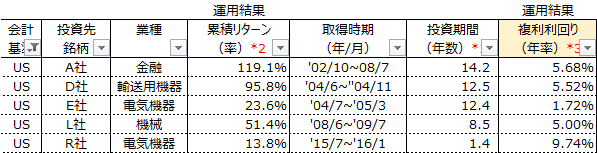

- ついでながら、7年以上投資継続先13社のうち、US基準適用会社は4社である。これらの運用利回りは年率5%前後といったところである(ぱっとしない)。

(米国(US)基準を適用している投資先)

投資実験レポート その6 - 失敗した投資。せめて教訓の果実を

- 投資して後、ROEが低落している会社は、期待していた成果が得られていない。将来性を見誤った私が悪いのである。

(運用利回りがマイナスの投資先2案件)

- これらの会社、投資したその時点では立派な数字を示していたのだ。ROEもかなり高い水準にあった。

- ところがその後、暗転したのである。米住宅バブルの崩壊、リーマン破綻、世界的信用収縮、中国からの安価な鉄鋼製品の流出といった事柄が相次いで、極端に落ち込み、いまだ回復できずにいる。

- 思い返してみれば、その際、多少の焦りがあった。今、投資しておかなくては乗り遅れるという気持ちがあった。自分もバブルに踊っていたわけだ。恥ずかしい。

- 見込みのある会社と考えているからこそ投資は継続しているわけだが、ここまで水底を這いずり回ることになろうとは、投資した当初は予想だにしていなかった。

- 最悪の展開は想定しておかねばならないのだ。どんな物事も、予想通りに行くことの方がまれである。つまり予想外の出来事は必ず起こる。

- 考え得る最悪の流れが生じても、それでも生き残ることができるようにと考えて、投資の意思決定を行わねばならないということだ。良い教訓を得られた。これが、これらのひどい投資案件から得られた最大の果実である。

- なお、ROEワーストの2社は、運用利回りの面でもワースト2を構成している(ROE平均値はプラスなのだが、運用利回りはいずれもマイナスに落ち込んでいる)。

- 事業の善し悪し、経営者の器、手腕の巧拙は、ROEやFCF、自己資本比率といった経営指標に、端的に現れるのではないかと考える。

- これらワースト投資先の経営者は、立派なことを言い、書きもする御仁である。外見も大人といった風格を漂わせている。この人物ならば、と投資資金を振り向けたわけだが、こういう結果となってしまっている。つまり問題は、立派なことをいうかどうかではなく、結果を出せる人物かどうかである。まるで関係のない事柄を結びつけるような過ちを犯してはならない(自戒)。

投資実験レポート その5 - ROEよりもROAに注目すべきこと

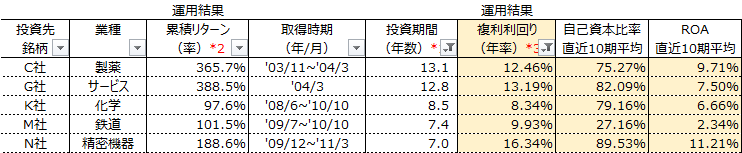

(投資期間7年以上、(運用による)複利利回り上位5社についての表)

- 複利利回り上位5社中、4社は自己資本比率75%以上であった。

- そして、自己資本比率上位4社が、複利利回りベスト5にランクインしている。

- ちなみに、ROA(総資産利益率)=ROE×自己資本比率 の関係にある。複利利回りとROAとの関係はどうなのか?

- 複利利回り上位5社中、4社のROA(直近10期平均値)が 6.6%以上であった。

- そして、ROA上位4社が、複利利回りベスト5にランクインしている。

- 高い運用利回りを求めるのなら、ROEよりも、ROAに注目すべきといえそうだ。

- いいかえれば、ROEと同時に、自己資本比率にも注意を払わなければならないということだ(当然といえば当然なのだが)。

- さらにいえば、ROE以上に、自己資本比率の高さが、運用成果(複利利回り)に大きな影響を与えているようにも見える。

熟読すべからざるもの

(情報との付き合い方について)

- 新聞を熟読してはいけない。時間の方が価値高い。

- 今何が起こっているのか、その事実のみを把握すればよい。見出しだけで十分。意見、社説は不要。休むに似たり。

- 新聞をまともに読めば三時間かかる。一日の1/8の時間(=命)を代償として差し出すことになる。そんな価値は新聞にはない。

- 週刊誌も基本的に同じこと。新聞よりは吟味された内容の記事が載っているが、それも熟読するほどのことではない。事実の把握、素材を頭に入れておけばよい。

- ネット上の記事は99.9%が害毒。見ないが最善。