ファイザーCEOの利確行動のこと

ファイザー社CEOのアルバート・ブーラ氏が自身の所有するファイザー株の大半(130万株)を売却処分したのが2020年11月9日のこと。

ファイザーのワクチンが有効らしいという評価結果が公表されたのとほぼ同じタイミングである。

同社の株価はこれから本格的に上がるだろう(実際上がった)というタイミングで、ブーラ氏はファイザー株を手放した。

ブーラ氏が売却処分したとき、ファイザーの株価は36.64ドルだった。その売却総額4,763万ドル(49億円相当)である。

なかなか巨額ではあるが、普通に考えれば、会社として前途洋々のタイミングでなぜ売るのか?皆が疑問に思った(しかし日本で大きく報じられることはなかった)。

そして今、ファイザーの株価は26.13ドルである。ブーラ氏の売却時に比べて▲29%下落している(ちなみに、同氏が売却した後、同社の株価は61.43ドルまで上昇した(2021/12/13)。その後下落し、今に至る)。

Pfizer Inc. (PFE) Interactive Stock Chart - Yahoo Finance

ファイザーのCEOはまるでこうなることがわかっていたかのようだ。不思議である。

---

下の写真は、イスラエルのエルサレム・ポスト紙(イスラエル最大規模の英字紙)が選ぶ「2021年最も影響力のあるユダヤ人」(「我々の最も輝かしい星」だそうだ)、4位に選出されたアルバート・ブーラ氏である(「治癒の王」だそうだ)。翌年は圏外。

ちなみに同年2位は米国務長官のアントニー・ブリンケン氏であった(翌2022年8位、2023年3位)。米国の外交トップは、イスラエルの大手新聞が我々の輝かしい星と誇る「影響力のあるユダヤ人」なのだ。

【分析記事】冷や水を浴びせることしかしないFRBの真意について

- 米国の中央銀行の中枢、連邦準備制度理事会 (FRB: Federal Reserve Board) による、ドラスティックな利上げの連続に、市場はドン引きである。

- インフレ退治のための利上げなのだという。

- このところの物価高は、要するに、原油高に起因するコストプッシュ型の物価高であり、ディマンドプル型のインフレでないのだから、需要低減を促す利上げは、とんちんかんにもほどがある愚かな行為という以外にない。

- しかし、FRBは馬鹿ではない(むしろ狡猾で誰よりも邪悪)。つまり、FRBの意図はインフレ退治などではない。

- ロシア、中国だけでなく、サウジアラビアまで向こうに回した米国。

- 決済に米ドル以外の通貨が用いられる原油取引の増加が根っこにある。

- 米ドルの原油取引決済通貨としての地位の低下。米ドル需要の減少。

- ペトロダラーシステムに亀裂が入った。あるいはすでに大穴が空いているのかもしれない。ということは、米ドルはすでに基軸通貨ではない。

- 放っておけば米ドル安が始まり、止まらなくなる可能性が低くない。

- 米ドル通貨発行権がすべてのFRBとしては、これを何としても止めたい。価値を大幅に毀損している(しつつある)米ドルの市場価格を支えなければならない。

- そのためには、世界にあふれている米ドルを回収しなければならない。米ドル供給量が需要量を超えれば、超えていることに気付かれれば、米ドルは売り浴びせられてしまう。

- その意図を持って行われているのが、いま米国で執拗に続けられている利上げなのではないか。

- FRBの真意は、米ドル通貨の需給均衡を目した発行量調整であり、インフレ退治はただの口実に過ぎない。

- 上記の推測が正しければ、FRBが必要と考えるドル紙幣回収量に達するまで、利上げは継続される。物価の動きがどうなろうがそれは本質的に無関係なのだ。

- むしろ、意図的に物価高を演出するくらいのことは平気でやると思われる。物価高の理由をすべてロシアのせいにできると考えているのであれば、尚のことである。

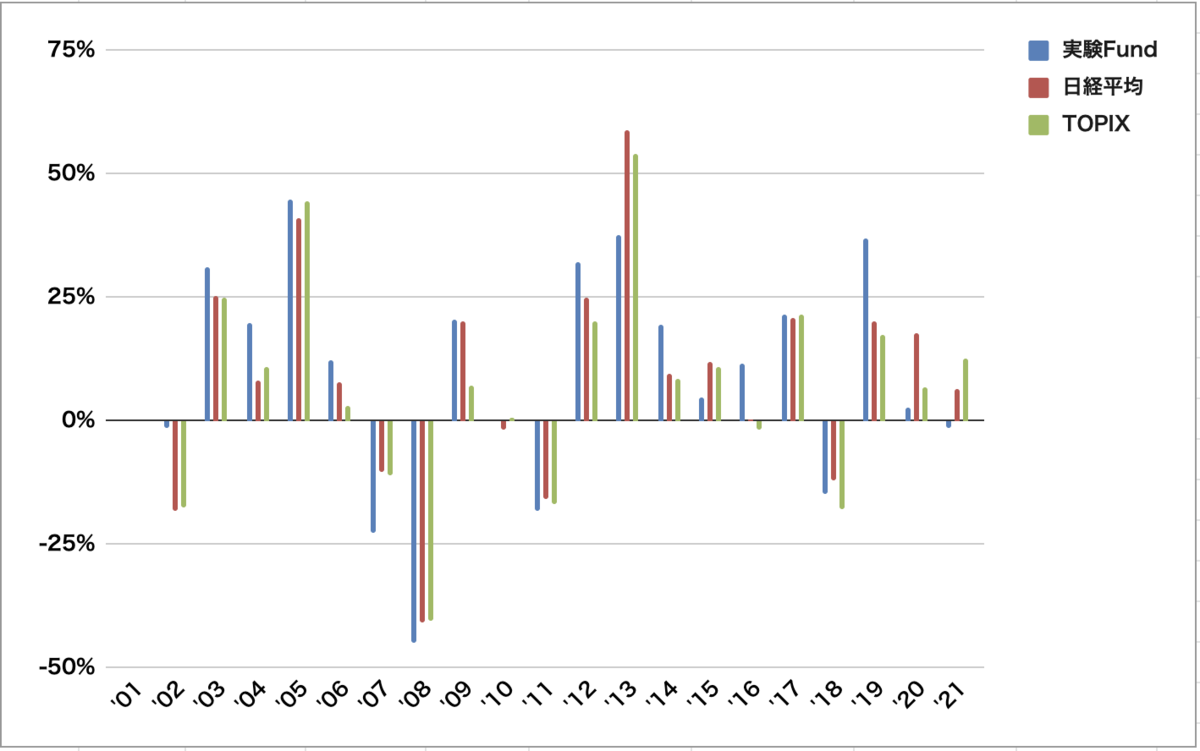

2021年度の投資実験ファンド運用成績

投資実験ファンド、2021年度の運用成績はマイナス (-1.48%) でした。

ベンチマークとしている東証株価指数TOPIX (+12.48%) にも、日経平均 (+6.34%) にも負けました。

※いずれも配当込み数値。ちなみに実験ファンドは税引後の配当を加算、株価指数は税引前の配当を加算しています。

こんな年もあります。

<投資実験の目的>

・ 決算書を読み込んで投資先銘柄を選別、⻑期投資に徹することで、市場全体を⻑期的に上回るリターンを得られるのではないかとの仮説を検証する。

<実施した手続>

・ 個⼈資産の大部分を投じて株式投資を⾏う(だから真剣)。基本的にバイ・アンド・ホールド。

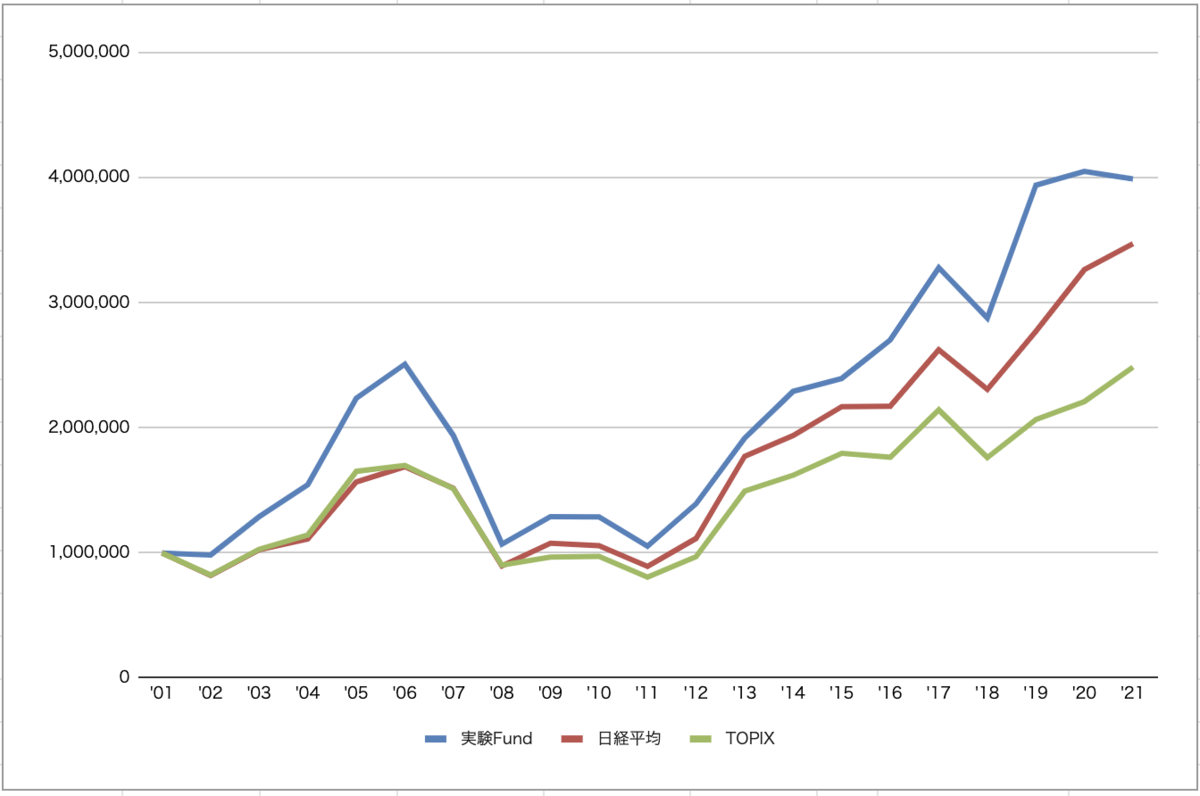

私財の大部分を投じての投資実験、これで丸20年となります。実験ファンドの元本は当初の4.0倍(基準価格)になりました。

同じ期間、TOPIX連動型の投資信託に投資した場合、元本は2.5倍となり、日経平均連動型の場合は3.5倍になります。

不景気だ不景気だと、テレビや新聞ではいつも言われますが、付加価値を積み重ねてきているのが日本の企業群であり、現場で奮闘しているビジネスマンの方たちなのだと思います。

配当込みで考えれば、日本の株式市場に参加する投資家の富は、1989年末(日経平均株価史上最高値を記録した時点)の水準をとっくの昔に上回っていることもわかります。

そして私が証明したかった、決算情報を詳細に読み解いて投資先を選別し、長期間投資し続けるという手法は、この20年間で見ても明らかに有効であったことが示せたのではないかと思います。

SPAC上場について、その本質を考える

ご質問をいただきました。落ち着いてご回答したいと思っていたのですが、師走のこの時期、妙にあわただしい状況にありますことから、取り急ぎ、私の考えを記しておきます。落ち着いた頃に、ラジオでも取り上げたいと思います。

トランプさんの新SNSでニュースになっていますSPACについて質問があります。

果たして経営基盤も実績もないスタートアップ企業がいきなり上場出来るというのはどうなんでしょうか?

仕組み的に内輪だけの金儲けの手段になったりしないのでしょうか?(メリットもあると思いますが...)

庄司さんから見てSPACのメリットとデメリット、そして庄司さん自身はSPACについてどう思われるのか?

興味がありましたら、またラジオで話してくれると嬉しいです!(naoさん)

ラジオを聴いてくださっているのですね。ありがとうございます。

以下に、思うところを記しておきます。

<SPACについて>

- 特別買収目的会社 (Special Purpose Acquisition Company) のこと。スパックと読む。

- 海の向こうで、SPACブームが起きていた。今年2021年の米国IPOによる資金調達額の過半が、SPAC上場によるものだそうだ。ただ、最近はブームも沈静化する方向へ向かっているようではある。

- Digital World Acquisition Corp. (以下、”DWA社”) という上場SPACがある(Nasdaq上場)。

- このSPAC、トランプ前大統領が設立したメディア会社(TRUTH Socialを運営する)Trump Media and Technology Group社との合併を計画していると報じられた。

- ただ、合併の合意がなされたタイミングが規制に反している可能性があるということで、SEC(米国証券取引委員会)とFINRA (自主規制団体としての民間会社。Financial Industry Regulatory Authority) から、質問状が送付されたらしい。WSJ(ウォール・ストリート・ジャーナル紙)などが批判的なニュアンスとともに報じている様子である。

- ただ、そのニュースが報じられてのち、この上場SPAC・DWA社の株価は2日間で10倍に跳ね上がった(10/20, 10ドル → 10/22, 109ドル)。

私の見解は、次のとおりである。

- SPAC上場スキームに力を入れている投資銀行群と、なんだかよくわからないがとにかく儲かりそうだからと、SPACの株主となる投資家たち、という構図が見える。

- 空箱上場、裏口上場、上場審査回避目的と、悪い噂の絶えないのがSPACという存在であり、投資家保護の仕組みを整えてきているとはいえ、そういうネガティブな側面のあることはやはり否定できないのである。

- ひとことでいって、カネ余り時代のあだ花といえる。バブルの発生に付随して現れる事象という以外にない。

- バブルの存在を示唆する事象といえる。バブルのエネルギーは充満している。

- また、大衆から金を巻き上げる手法にも見える。

- 米国では1980年代にSPAC絡みの不祥事が相次いだことが問題視された。

- SPAC上場は、けっこう前から行われていて、当時から問題視されてもいた。

- 現在、日本ではSPAC上場が認められていないが、東証は、前向きな検討を続けているようでもある。認めないのが健全な姿といえよう。

<結論として>

- SPACへの投資、やりたいという人を止める筋合いはないのだが、もしも、自分の親から、SPAC投資を考えているのがどうだろう?などと相談されたとしたら、絶対、手を出してはなりませぬというだろう。